Sie wollen YourMoneyLetter® regelmäßig beziehen?

Dann klicken Sie bitte hier:

Aktuelle Ausgabe:

Nr. 01.2023 | Verfasser: Jochen Sturtzkopf | Sonntag, 01.01.2023 | lfd. Nr. 010

Geldanlage 2023 - ein Ausblick

Warum wir aus dem Anlage-Paradies vertrieben sind.

Wie wir unsere Finanzen trotz "Zeitenwende" optimieren können.

Sie können diese Ausgabe mit "klick!" lesen oder

als pdf-Datei laden.

* * *

Ausgaben 2022:

Ausgabe Nr. 09.2022 | Verfasser: Jochen Sturtzkopf | Montag, 03.10.2022 | lfd. Nr. 009

Verluste für unser Vermögen allerorten

Nach Bitcoin, Anleihen und Aktien trifft es jetzt auch Immobilien.

Wann werden die Preise wieder steigen?

Eine

Antwort auf diese Frage versucht YourMoneyLetter

in der Ausgabe 09 zu geben.

Sie können diese Ausgabe mit "klick!" lesen oder

als pdf-Datei laden.

Weitere Informationen, die zur Steuerung Ihres Vermögens

relevant sein können, lesen Sie in den

Ausgaben 1 bis 8 weiter unten.

* * *

ENDE Ausgabe No. 009

No. 008 | 27./28.08.2022 | Verfasser: Jochen Sturtzkopf

Letzte Chance zum Ausstieg aus Aktien?

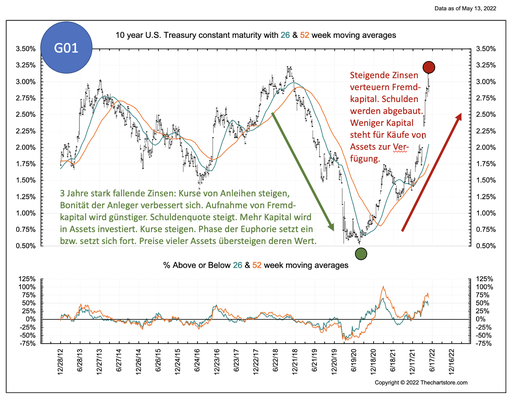

Am Freitag hat der Präsident der amerikanischen Notenbank Jerome Powell bemerkenswert kühne Worte gesprochen. Er hat deutlich gemacht, dass man die Maßnahmen zur Bekämpfung der Inflation intensivieren werde. Kapital wird wieder knapp und teuer werden. Das kann zu massiv fallenden Preisen bei Anleihen, Immobilien, Aktien und weiteren Vermögenswerten führen. Unsere Analysen und Empfehlungen seit Ausgabe No.001

sehen wir

bestätigt.

Unsere Empfehlung, die wir

heute wiederholen, lautete in Kurzform: Fremdkapital-Quote abbauen (sofern vorhanden), Bestände in Aktien reduzieren (max. 50%), hohe Liquidität aufbauen

(trotz

Inflation), Titelauswahl auf Value-Aktien konzentrieren, Silber und Gold in physischer Form erwerben (5 bis 10%). Die Begründung für diese Empfehlung ist den

Grafiken 01 bis 04 und den jeweils begleitenden Texten zu entnehmen (s. unten). Zusammenfassend: Eine bis dato nie gekannte Schwemme billigen Kapitals hat es Staaten, Unternehmen und

Privatpersonen viele Jahre lang ermöglicht, über Schulden den eigenen finanziellen Spielraum massiv zu erhöhen. So war es von Notenbankern, Politikern und Finanzindustriellen gewollt. Ein Teil

des Kapitals wurde unproduktiv eingesetzt. Ein anderer Teil des Kapitals wurde - garniert mit einem Hauch Eigenkapital - dafür verwendet, Immobilien, Aktien, Kryptos und andere Assets zu kaufen.

Zwangsläufig mussten die Preise all dieser Assets steigen. Nun ist der Status Quo folgender: Die Preise vieler Vermögenswerte befinden sich, trotz leichter Korrekturen seit Anfang 2022, auf

schwindelerregendem Niveau. Absehen muss man von Kryptos, denn dieser Markt ist - quasi als Indikator was anderenorts noch kommen mag - schon massiv in die Knie

gegangen. Entscheidend ist: Die Käufer, welche die Preise von Aktien, Immobilien & Co. gierig in die Höhe getrieben haben, sind vielfach nicht wirklich solvent; die Verschuldungsquoten

befinden sich ähnlich wie die Preise auf historisch hohem Niveau. Dieses Spiel würden viele der Beteiligten (und Begünstigten) allzu gerne weiter betreiben: Vermögen aus dem Nichts

schaffen. Nun sind zwei Show-Stopper auf der Bühne erschienen: 1. eine steigende Inflation (primär verursacht durch die hemmungslose Gelddruckerei) und 2. das Erfordernis, die Schwemme

billigen Kapitals laufend zu erhöhen, um der Preisaufheizung lebenserhaltende Nahrung zuzuführen. Insbesondere die aktuelle Inflation von über 8% ist höchst gefährlich, weil sie dazu führen kann,

dass breite Bevölkerungsteile verarmen. Die sozialen und politischen Gefahren sind enorm. Viel zu spät und ihre Fehler in den vergangenen Jahren ignorierend greifen die Notenbanken nun ein und

erhöhen (zumindest temporär) die Zinsen ...

Schluss-Notierungen in der vergangenen Woche & Kommentar

US-Zinsen (10Y)=3,03%•| DowJones=32.230•| Apple=163$•| Amazon=130,80$•| DAX=12.970•| Bitcoin=20.000$•|

Gold=1.750$•| Silver=18,70$•|

Kommentar: Die Rede von Jerome Powell am Freitag war Gift für die Märkte. Etliche Kurse sind an nur

einem Tag zwischen 2 und 5% gefallen. Ungeachtet dessen liegen gute Wochen hinter uns: Ausgewählte Aktienindizes sind binnen 8 Wochen um bis zu 15% angestiegen. Eine Wohltat für gebeutelte

Investoren und eine Herausforderung für all diejenigen, die zuvor ausgestiegen waren. Einige Auguren prognostizieren nun, dass die Kurse bis zum Jahresende weiter steigen werden (so zum Beispiel

David Kelly von JPMorgan oder auch der bekannte Analyst Ed Yardeni). YourMoneyLetter empfiehlt, sich deutlich defensiver zu positionieren.

... Uns droht, dass das Karussell rückwärts laufen wird: Kapitalschwache Investoren können die höheren Zinsen nicht bezahlen. Sie verkaufen Assets. Die

Preise dieser Assets fallen. Und so weiter und so weiter. Wird dieses Szenario auf jeden Fall so eintreten? Und wenn ja, wie lange wird es dauern, bis die Preise einen Boden gefunden haben?

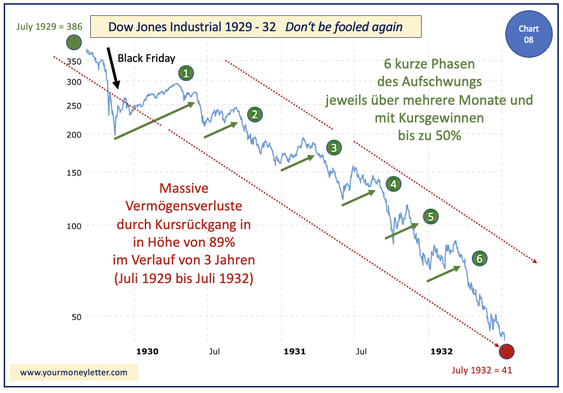

Nobody knows. Eine gewisse Wahrscheinlichkeit ist aber gegeben, dass die Kurse für lange Zeit rückläufig sein können, solange die Notenbanken dafür sorgen, dass sich der Preis von Kapital weiter

verteuert. Es mag dann hier und da fulminante Zwischen-Ralleys nach oben geben. Diese suggerieren uns, ein freundlicher Börsentrend sei noch intakt. Aber der Haupttrend könnte in den kommenden

Jahren nach unten verlaufen (s. Chart). Es ist einfach zuviel Luft im System. Mitunter haben wir Glück und die Luft entweicht langsam und kontrolliert. Jedoch: Auf der Basis von Glück erhält man

kein Vermögen.

***

ENDE Ausgabe No. 008

No. 007 | 23./24.07.2022 | Verfasser: Jochen Sturtzkopf

Gewinne mit Investitionen in Silber

Kennen Sie CalPERS? CalPERS ist einer der größten Pensionsfonds in den

USA mit über 2 Millionen Kunden. Am 30.06.2022 endete das jüngste Geschäftsjahr. Das Management musste (sinngemäß) berichten: "Der Mix unseres

Anlage-Portfolios führte in den vergangenen 6 Monaten zu Verlusten in Höhe von 60 Milliarden US$. Wir haben 12% unseres Kapitals

verloren."

Mit diesem Ergebnis steht

CalPERS nicht allein da. Und die Portfolio-Manager des Unternehmens werden nicht die einzigen sein, die zittern. Denn bis dato hat die große Position "Immobilien" im CalPERS-Portfolio noch keine

preislichen Abschläge erfahren. Fielen jetzt auch noch die Preise für Immobilien, würde das ganz große Zähneklappern einsetzen. Das ist nicht auszuschließen. Wir sitzen alle im gleichen Boot: Als

Kapitalanleger können wir nur hoffen, dass die herbe Korrektur der Preise an den Asset-Märkten rasch ein Ende findet und sich nicht noch weiter verschärft. Leider stehen die Chancen dafür nicht

allzu gut, solange die Notenbanken (verspätet) versuchen, die Inflation mit höheren Zinsen zu bekämpfen (s. Ausgaben 1 bis 4). Wie lange die Notenbanken diese restriktive Geldpolitik durchhalten

können, ist angesichts des hohen Verschuldungsgrades vieler Staaten und Unternehmen ein ganz eigenes Kapitel ... we will

see.

Vergegenwärtigen wir uns die

Dramatik: CalPERS und andere Pensionsfonds verlieren aktuell Kapital, haben aber hohe Zahlungsverpflichtungen gegenüber ihren Kunden. Diese Kunden hoffen auf stabile, im besten Fall steigende

Pensionszahlungen - und zwar für Jahrzehnte. Gleichzeitig leiden diese Kunden unter steigenden Lebenshaltungskosten. Man mag sich die Konsequenzen nicht ausmalen, wenn die Konsumenten-Preise

weiter steigen und die Pensionen stagnieren oder gar fallen sollten. Je länger die Situation anhält, sich ggf. sogar verschärft, desto dramatischer werden die Auswirkungen sein. Wir erleben die

Umkehr des Vorherigen: Das Wohlfühl-Szenario aus steigenden Preisen unserer Vermögenswerte bei niedriger Verteuerung der Konsumentenpreise wandelt sich in ein Unbehagen verursacht aus fallenden

Preisen für Vermögenswerte bei gleichzeitig steigenden Preisen für die Lebenshaltung.

Was können Portfolio-Manager

nun tun? Jeden Vormittag werden sie damit verbringen, die Vermögenswerte neu zu berechnen. Mittags werden sie bei einem ausgiebigen Lunch Lobbyarbeit betreiben. Es gilt, die Notenbanker davon zu überzeugen, die Kapitalkosten für Anleger wieder zu reduzieren. Denn allein das kann

sie retten: Billiges Geld führt in der Breite zu steigenden Vermögenswerten. Wer kann schon gegen den Strom eine positive Rendite erzielen? Mitunter wird der ein oder andere Portfolio-Manager

erwägen, die Depots in Zukunft besser abzusichern. Die Frage ist: Mit welchen Assets? Jetzt noch in Immobilien investieren? Oder in Bitcoin? Zurück an die Aktienmärkte? Eine mögliche Antwort

darauf gibt Rick Rule: Der ein oder andere Investor wird erwägen, die Quote der Gold-Investments zu erhöhen, um damit die Portfolios zu stabilisieren. Man lese dazu Ausgabe 5 (s. unten), welche

vor dem Hintergrund der CalPERS-Story in einem noch plausibleren Licht erscheint. Mitunter kann auch eine Investition in Silber sinnvoll sein ...

Schluss-Notierungen in der vergangenen Woche & Kommentar

US-Zinsen (10Y)=2,78%•| DowJones=31.890•| Apple=154$•| Amazon=122,40$•| DAX=13.222•| Bitcoin=22.300$•| Gold=1.716$•| Silver=18,60$•|

Kommentierung: Zinsen fallen weiter. Der Markt spekuliert darauf, dass die Inflation ihren Höhepunkt

erreicht haben könnte. Ferner ist die Überlegung, dass die Notenbanken bald die Zinsen senken, um Konjunktur und Staatsfinanzen zu stützen. Look at the disaster in Italy. My God! Anleihen-Kurse

steigen, Aktien und Kryptos haben sich deutlich erholt. Weiterer Kursdruck jedoch bei Gold und Silber. Ohne Antwort muss zunächst bleiben, ob die Entwicklung bei Aktien und Kryptos

(Positiv-Korrektur von der Negativ-Korrektur) von einer gewissen Dauer sind. Ich bin da skeptisch. Ich meine: Wir setzen entweder JETZT die Korrektur NACH UNTEN fort (was gesund wäre) oder aber

wir erleben eine sog. RELIEF-RALLEY, der binnen 6 bis 18 Monaten noch größeres Ungemach folgen dürfte. Man kann sich auf eine Seite dieser beiden KURZFRISTIGEN Optionen schlagen. Alternativ kann

man aber auch in eine Spielbank gehen und auf eine Farbe setzen. Kurzfristige Marktbewegungen lassen sich nicht vorhersagen. Und genau das ist schon einmal eine gute Voraussetzung für Erfolg bei

der Vermögensanlage: Nur eine langfristige, arithmetrisch fundierte Planung ermöglicht den Erfolg.

Kann auch Silber ein interessantes Investment sein, um den Verlust der Kaufkraft des Euro zu kompensieren? Unbedingt! Man kann sogar

überdurchschnittliche Gewinne erzielen. Dazu bedarf es dreierlei: 1. glasklare, nüchterne Analyse der Fundamentaldaten, 2. einen Einkaufsplan, der den historischen Kursverlauf von Silber

berücksichtigt und 3. gute Nerven und einige Jahre Geduld.

Zugegeben: Silber macht es Anlegern nicht leicht. Immer wieder kommt es zu herben Kursverlusten (s. rote Pfeile). Und zwischendrin kommt es zu enormen Kursgewinnen. Zwar

ist der sehr langfristige Trend nach oben gerichtet, aber beim Blick auf den Chart (Preise seit 1969) ist doch zu fragen: Kann man angesichts dieses Kurs-Tohuwabohus mit Silber verlässlich

Gewinne erzielen?

Nun, was ist schon verlässlich in dieser Welt? Ist es verlässlich, dass die Aktien von Apple oder die Immobilienpreise immer steigen werden? Können wir ausschließen, dass auch diese 20 bis 50% fallen können? Nein, das können wir nicht. Derart mental gewappnet wollen wir uns den Chancen zuwenden, welche das Edelmetall Silber aktuell bietet.

Starten wir mit einigen Fundamentaldaten: Es werden jährlich ca. 850 Millionen Unzen Silber neu gefördert. Ca. 150 Millionen Unzen werden recycelt = 1,0 Mrd. Unzen sind das jährliche Angebot. Das Angebotsvolumen pro Jahr liegt in US-Dollar berechnet bei nur 18,8 Mrd. US$. Der Markt ist also vergleichsweise klein. So viel produziert wird, wird in etwa auch jährlich nachgefragt: 1,0 Mrd. Unzen. Davon kauft ca. 50% die Industrie (allein 120 Millionen Unzen die Produzenten von Solarzellen). Der Bedarf der Industrie wird stetig anwachsen. Es kann rasch zu einem Engpass kommen, insbesondere wenn China und Russland ihre Überschuss-Produktion nicht mehr exportieren, sondern selbst verbrauchen oder als Teil ihrer Währungsreserven lagern. Noch wichtiger aber ist: Silber hat Produktionskosten von ca. 17 US$ je Unze (2022). Und diese Produktionskosten dürften um ca. 5% pro Jahr ansteigen. Bereits in Kürze liegen die Produktionskosten bei über 20 US$ je Unze (aktueller Börsenkurs von Silber = 18,50 US$). Diese Fundamentaldaten zeigen eine sehr interessante Investitionschance auf: Silber notiert aktuell unterhalb der zukünftigen Produktionskosten. Das wird auf Dauer nicht so bleiben.

Temporär kann Silber im

Preis weiter fallen. Vielleicht um weitere 20%. Preise um die 16 US$, vielleicht sogar 15 oder 14 kann man in dieser verrückten Welt nicht ausschließen. Es ist aber höchst unwahrscheinlich, dass

Silber um weitere 50% fällt. Wie ist die aktuelle Kursschwäche zu erklären? Aktuell positionieren sich viele Spekulanten gegen Silber, weil sie mutmaßen, dass eine nahende Rezession zu einer

Reduzierung des Bedarfs an Silber und damit weiteren Preisrückgängen führen könne. Das ist die Gelegenheit für weitsichtige Investoren, schrittweise einzusteigen und bei fallenden Kursen

Silberbestände aufzubauen. Denn man muss wissen: Die Minen-Gesellschaften sind jederzeit in der Lage, sich einem fallenden Bedarf mit einem geringeren Angebot anzupassen ... so hart es klingt:

Notfalls durch Insolvenz. Sie werden aber bei steigendem Bedarf nicht in der Lage und auch nicht Willens sein, die Produktion rasch zu steigern.

Mit Hilfe dieser langfristigen Chart- und Fundamental-Analyse (durchgeführt von uns) gelingt es, den schrittweisen Einkauf eines größeren Silberbestandes zu steuern:

1.) Der Preis von Silber folgt langfristig der Entwicklung der Produktionskosten und den erzielbaren Margen. Dies führt seit 1969 zu einem

Preisanstieg um den Faktor 2,5 je 20 Jahre (von 2$ auf 5$... von 5$ auf 12,50$ ... von 12,50$ auf 31,25$ in Zukunft). 2.) Die Produktionskosten liegen bei führenden Produzenten aktuell bei 17$

(2021) und steigen jährlich an. Üblich sind Verdienstmargen von 50% auf die Produktionskosten. Das würde einen Verkaufspreis von ca. 25 US$ ergeben. Davon sind die Minenbetreiber aktuell weit

entfernt. Entsprechend sind die Aktienkurse dieser Unternehmen (temporär) in den Keller gerauscht.

Ein erfahrener Anleger in Silber gibt sich Antworten auf folgende 10 Fragen und beantwortet sie idealerweise allesamt mit "JA":

- kann der Preis einer Unze Silber auf 16$ oder gar tiefer fallen?

- kaufe ich bereits jetzt (unter 19$) erste Positionen?

- habe ich weitere Liquidität zur Verfügung, falls der Preis Richtung 15$ fallen sollte?

- habe ich den Mut und den Weitblick, bei 16$, 15$ oder 14$ weitere Unzen zu kaufen?

- verfüge ich über die Geduld, notfalls einige Jahre zu warten?

- habe ich mich darüber informiert, dass der Bedarf an Silber weiter steigen wird?

- werden die Produktionskosten in Zukunft steigen?

- ist es richtig, dass das Angebot an Silber nicht sehr elastisch (erweiterbar) ist?

- wird es Zeiten geben, zu denen Silber-Produzenten wieder übliche Margen verdienen?

- kann zusätzlich zur Industrie-Nachfrage eintreten, dass Investoren mehr Silber kaufen?

Ausgehend von der Überlegung, dass in der Vergangenheit noch nie irgendetwas sicher war (es erschien uns allenfalls so) und dass die Parameter

unserer finanziellen Zukunft instabiler denn je sind, erachte ich die anti-zyklische Spekulation in Silber als vergleichsweise vernünftig. Denn es besteht die Chance, dass Silber im Verlauf der

kommenden 5 Jahre den Preis von 36 US$ übersteigen wird. Das wäre eine Kursteigerung vom aktuellen Niveau in Höhe von ca. 100%. Das Risiko ist, dass Silber um weitere 20 bis 30% fällt. Ein

derartiges Chancen-Risiko-Verhältnis ist für die meisten Anleger interessant (s. CalPERS) und -gute Nerven vorausgesetzt- beherrschbar. Insbesondere wenn man sich vergegenwärtigt, dass man

mit Silber einen "zeitlosen Wert" erwirbt, dessen herausragende Eigenschaften in den nächsten 100 Jahren zu 100% erhalten bleiben. Zum Abschluss ein gedankenspielerisches Sahnehäubchen: Der Preis

von Silber hat sich von 2001 (4$) bis 2011 (48$) verzwölfacht. Einige Auguren trauen Silber Kurse von über 100$ zu. Warum auch nicht? Interessant kann ferner sein, dem eigenen Depot Aktien

ausgewählter Silber-Produzenten beizumischen. Man werfe bei Interesse einen Blick auf First Majestic Silver, Pan American Silver, Hecla Mining oder SilverCrest.

Wieder sehr hilfreich ...

***

ENDE Ausgabe No. 007

No. 006 | 02./03.07.2022 | Verfasser: Jochen Sturtzkopf

2019: Notre Dame brennt.

Und wieder wird gezündelt.

Die Geldwert-Verbrennung wirklich verstehen.

Brennen bedeutende Bauwerke bis auf die Grundmauern nieder, wollen wir uns mit dem Verlust nicht abfinden. Die Gebäude werden regelmäßig wieder

errichtet. Weniger fürsorglich gehen wir mit anderen Meisterwerken um. Werke, deren Unversehrtheit von höchster Wichtigkeit für uns ist: unsere Währungen. Sie funktionieren in unserer

konsumorientierten Gesellschaft täglich besser als Zahlungsmittel, erfüllen aber kaum noch ihren wichtigsten Zweck, nämlich ein verlässlicher Wertspeicher zu sein. Dies wird verherrende Folgen

haben ...

Schluss-Notierungen in der vergangenen Woche:

US-Zinsen (10Y)=2,89%•| DowJones=31.100•| Apple=139$•| Amazon=109,50$•| DAX=12.813•| Bitcoin=19.100$•| Gold=1.806$•|

Silver=19,80$•| Kommentierung: Zinsen fallen wegen Rezessionsängsten deutlich,

Anleihen-Kurse steigen, Aktien blieben unter Druck, am Freitag aber stabile Preise, Kursdruck bei Gold und vor allem bei Silber (unter 20 US$ je Unze)

Unser Vermögen ist Garant für unsere Lebensqualität. Da ein Großteil des Vermögens in staatlich regulierte Währungen investiert bzw. transferiert wird, ist wichtig, die Geldwert-Verbrennung (Inflation) dieser Währungen wirklich zu verstehen. Ein Versuch:

Nehmen wir an, ein junger Mensch tritt nach guter Ausbildung mit dem 25. Lebensjahr erstmalig ins Berufsleben ein. Mit

dem 65. Lebensjahr - nach 40 Jahren Leistungserbringung also - geht er in den Ruhestand. Er beabsichtigt nun, weitere 30 Jahre (also bis 95) die eigene Lebensqualität dank seines privaten Vermögens

aufzubessern bzw. sicherzustellen. Hört sich nach einem Normalfall an, oder? Die Herausforderung: Das angesparte Geld unseres Menschen wird über die Teuerung (Inflation) jährlich entwertet und er

erhält für sein Geld immer weniger Gegenleistung. Da er selbst kein Leistungserbringer mehr ist (er ist ja im Ruhestand), kann er von den steigenden Preisen in direkter Weise nicht mehr

profitieren Die beruflich aktiven Anbieter, die ihm Waren und Dienstleistungen offerieren, verlangen Jahr für Jahr für ein und dieselbe Ware bzw. Dienstleistung mehr

Geld. Warum eigentlich? Sie tun dies, weil sie die Papier-Währung, die sie im Austausch für ihre Waren und Dienstleistungen erhalten, für weniger attraktiv erachten. Und sie halten die Währung

für weniger attraktiv, weil sie feststellen, dass es von dieser Währung Jahr für Jahr mehr gibt. Und dass diese Währung, wird sie gespart, kaum Zinsen einbringt. Sie merken: Diese Währung ist

kein knappes, erstrebenswertes Gut, es gibt sie sprichwörtlich wie Sand am Meer.

Unsere aktuelle Situation (2022) ist diese: Die Währungsmenge wächst dank verantwortungsloser Geldpolitiker

unaufhaltsam. Etwa 25% aller im Umlauf befindlichen US-Dollar sind in den vergangenen 2 Jahren enstanden. In Europa verhält es sich nicht viel anders. Das macht den US-Dollar, den Euro aber auch

den Yen weniger attraktiv. In der Folge werden die Waren und Dienstleistungen aktuell um ca. 7 bis 8% teurer als im Vorjahr angeboten. Die Konsequenz für uns und unseren Menschen, sollte er sein

Vermögen in den staatlichen Währungen angelegt haben: Nach 5 Jahren sind ca. 30% der ursprünglichen Kaufkraft verloren, nach 10 Jahren über 60%. Unser Mensch ist nun 75 Jahre alt. Seine Planung

bleibt unberührt: Obwohl schon viel Kaufkraft verloren ist, will er sein Vermögen weitere 20 Jahre in eine hohe Lebensqualität ummünzen. Das wird ihm nur dann gelingen, wenn das Vermögen mit

Rendite angelegt wird. Und zwar mit einer Rendite, die mit der laufenden Teuerung mindestens Schritt hält. Wie kann das gelingen, wenn die eigene Währung keine Verzinsung einbringt? Und wenn die

eigene Währung von Jahr zu Jahr stark vermehrt wird?

Eine Lösung wäre zum Beispiel: Mit dem 65. Lebensjahr kaufe man 1.000 Schlosserhammer. Üblich sind Hammer mit einem

Hammerkopf-Gewicht von 400 Gramm. Ein solcher Hammer guter Qualität kostet aktuell (2022) ca. 8,00 Euro je Stück. Im Jahr 1960 kostete dieser 2,40 DM. Die jährliche Preissteigerung des Hammers

betrug in den vergangenen 61 Jahren... na? ... 3,1% pro Jahr. Die 3,1% entsprechen in etwa dem Wertverfall der Währung in diesem Zeitraum. Wer also 1960 in 1.000 Hammer einen Betrag von

2.440 DM investierte, der konnte diese 1.000 Hammer im Jahr 2021 in andere Waren und Dienstleistungen mit einem Preis in Höhe von 8.000 Euro tauschen. Was aber passiert, wenn die Inflation

zukünftig höher als 3,1% ist? Nun, bei 8% beispielsweise (aktueller Wert) wird der Schlosserhammer auch rascher teurer werden. Denn alle an der Produktion und Auslieferung des Hammers beteiligten

Personen werden für ihre Leistungserbringung mehr Geld verlangen. Das ist die Macht der wirtschaftlich Aktiven, denen unser Mensch nun einmal nicht mehr angehört.

Kostet der Hammer aktuell (2022) ca. 8,00 Euro, wird er in 5 Jahren 12 Euro und in 10 Jahren 18 Euro kosten. Zur Veranschaulichung: Eine einfache Pizza im Restaurant kostet aktuell 8,00 Euro. Dafür könnte man theoretisch heute mit einem Schlosserhammer bezahlen. In 10 Jahren (2032) dürfte die Pizza bei konstanter Inflationsrate in Höhe von 8 % ganze 18 Euro kosten. Hat man gerade einen Schlosserhammer zur Hand, dann wird dieser (so wie heute) immer noch wertvoll genug sein, die Pizza zu bezahlen. Kurzum: Während die Pizza teurer wird, unsere Währung an Wert verliert, bleibt die reale Kaufkraft eines Schlosserhammers erhalten.

Je deutlicher den Menschen nun wird, dass nicht mehr die Notenbank-Währungen den Wert erhalten, werden sich die Menschen vermehrt den Schlosserhammern zuwenden. Dieser Bewusstseinsprozess dauert eine gewisse Zeit. Schlosserhammer, lange Zeit vernachlässigt und verspottet, werden plötzlich zu einem begehrten Gut. Es besteht gar die Chance, dass ihr Preis noch stärker als die Inflationsrate steigt. Jedoch, wer will schon 1.000 Schlosserhammer kaufen und lagern? Mitunter dürfte sich eine Investition in Gold und Silber als praktikabler erweisen.

Übrigens: Als der Schlosserhammer 2,40 DM kostete (1960) war die Unze Gold für 35 US-Dollar zu haben. Heute notiert

Gold bei über 1.800 US-Dollar. Eine Wertsteigerung von 6,5% jährlich. Wer also rechtzeitig in Gold investierte, konnte sein reales Vermögen und damit seine Lebensqualität nicht nur erhalten,

sondern steigern. Einziger Nachteil: immer größere Pizza zu essen, führt nicht zwingend zu einer Steigerung der Lebensqualität.

Im aktuellen Umfeld, in dem weltweit unsere Währungen von Politikern zugrunde gerichtet werden, investieren wir verstärkt in Gold, Silber, Uran, Cash-flow-starke Aktien-Gesellschaften und ... im Notfall auch in Schlosserhammer.

***

ENDE Ausgabe No. 006

No. 005 | 18./19.06.2022 | Verfasser: Jochen Sturtzkopf

Nach 4 Ausgaben trockener Analyse:

Jetzt eine erfrischende Tat: Man kaufe Gold!

Nachdem wir uns darüber klar geworden sind, auf welch' wackeligen Beinen wir ökonomisch stehen (s. Ausgaben 01 bis 04), steht die Frage an: In welche Werte sollte man jetzt investieren? Diese Frage ist pauschal nicht zu beantworten. Aber betrachten wir einmal, warum

Rick Rule, einer der weltweit erfolgreichsten Investoren,

Gold kauft.

Mitschrift aus Zürich, 01.06.2022, The Dolder Grand

Hotel

Rick Rule (69), langjähriger Amerika-CEO des auf Rohstoffe spezialisierten Beratungshauses Sprott, ist ein Meister der arithmetrischen Analyse und der Sprache. Viele

seiner von hoher Informationsdichte geprägten YouTube-Videos bezeugen dies. Noch wichtiger: Er verfügt über mehr als 50 Jahre intensiver und erfolgreicher Erfahrung als Spekulant und Investor.

Anläßlich der Swiss-Mining Conference in Zürich, welche von Bally Advisors organisiert wurde, hielt Rick Rule am 1. Juni die "introduction speech". Allein für diese 30 Minuten war es wert, nach

Zürich zu reisen ...

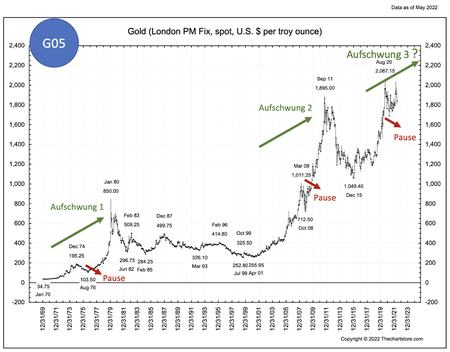

Rick Rule vertritt die Ansicht, dass wir uns im dritten langfristigen Aufschwung ("secular bull market") des Goldpreises seit 1970 befinden. Diese kraftvollen Aufschwünge, in denen sich der Goldpreis vervielfacht, seien von ca. 10jähriger Dauer. Zwischenzeitlich käme es zu erheblichen, teils schmerzhaften Preiskorrekturen nach unten (mit roten Pfeilen dargestellt), ohne dass der nachhaltige Aufschwung gefährdet sei. Rick Rule macht drei wesentliche Gründe für einen weiter steigenden Goldpreis aus: 1) die ungebremste Steigerung der Geldmenge, 2) die Schuldenzunahme des Staates und anderer Wirtschaftsteilnehmer und 3.) die negative Realverzinsung von Anleihen. In diesem Umfeld sei es nur eine Frage der Zeit, bis private und institutionelle Investoren, aufgrund von Sorgen (Fear) wieder vermehrt in Gold investieren. Ziel dieser Investoren sei es zum einen, die Portfolios mit Gold im Sinne eines guten Risiko-Managements besser zu diversifizieren. Zum anderen müssten vor allem professionelle Investoren die Chance nutzen, über eine Gold-Investition eine positive Real-Verzinsung zu erzielen.

Die zu erwartenden Umschichtungen der Investoren könnten perspektivisch dazu führen, dass sich der Anteil von Gold in den us-amerikanischen Portfolios von mageren 0,5% in Richtung auf den historischen Mittelwert von 1% bis 1,5% verschiebe. Eine derartige Verschiebung würde zu einer Verdreifachung der Goldnachfrage mit entsprechenden Auswirkungen auf den Preis führen. Ähnlich positiv werde sich Silber entwickeln. Allerdings, so Rick Rule, schließe er nicht aus, dass wir zunächst fallende Goldpreise und Aktienkurse von Minen-Gesellschaften erleben werden. Ohnehin sei zu erwarten, dass es lange dauert, bis die Umschichtung von Kapital in Richtung Gold und Silber einsetze, weil die Portfolio-Manager und privaten Investoren sich erst zeitverzögert auf die geänderten Rahmenbedingungen einstellen würden. Sein Rat: Man investiere heute einen Teil seines Kapitals in Gold, Silber und solide Minen-Gesesellschaften. Man akzeptiere, ggfs. zu früh investiert zu haben. Man halte Liquidität vor und kaufe mit Freude bei fallenden Kursen nach. Rick Rule: "You need to have financial and mental staying power. Buy in bear markets. Cash out in bull markets. When? Two, three or four years from now. Be either a contrarian or a victim. Be patient."

Wir werden

hier regelmäßig erläutern, welche Investments wir in den kommenden Monaten aufstocken. Investments, die aufgrund ihrer finanziellen Solidität und Marktposition geeignet sind, etwaige Phasen der

Marktschwäche zu überstehen und die vom kommenden Aufschwung des Goldpreises überproportional profitieren können. Investitionen in physisches Gold und Silber sind Teil unseres Kaufkataloges.

Ferner investieren wir in PAX-Gold (tokenisiertes, in London physisch hinterlegtes Gold, das mühelos auf der Ethereum-Blockchain verwahrt und bewegt werden

kann).

***

ENDE Ausgabe No. 005

Ausgabe No. 004 | 11./12.06.2022 | Verfasser: Jochen Sturtzkopf

Gut gemeinter Appell:

Man investiere 1 Stunde in die Betrachtung von 4 Grafiken.

Just do it!

Diese 4 Grafiken sind auf dieser Website abgebildet (G01 bis G04, s. unten). Sie sind jeweils mit Erläuterungen versehen. Ein geduldiger Mensch kann sich durch die Kombination der Fakten einen Reim auf potentielle Zukunfts-Szenarien machen. Nur wer die Fakten kennt und in der Lage ist, sie richtig zu kombinieren, hat den ersten Schritt getan, sein

Vermögen (=Lebensqualität) zu erhalten.

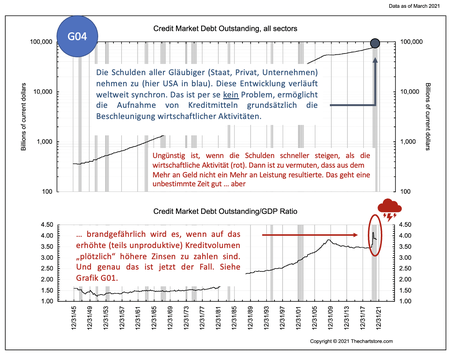

I. Beitrag zur Analyse der Kapitalmärkte: Die nebenstehende Grafik G04 ist der Schlüssel zum Verständis, warum die Gefahr aktuell groß ist, dass die Aktienmärkte deutlich in die Knie gehen können. Denn sie ist ein Indikator, der auf die schwindene Solvenz von Unternehmen und Investoren hindeutet.

Zum

Verständnis: Stellen wir uns die USA als eine Dorfgemeinschaft von 100 Familien vor, die Farmer, Schmiede, Jäger, Ärzte oder Sheriff sind. Jeder dieser Familien erwirtschaftet durch die

eigene Tätigkeit 200.000 US$ Umsatz (nicht Gewinn!). Die Familien produzieren Güter und Dienstleistungen. Ihr Überschuss nach Deckung der betrieblichen Kosten (incl. Personal)

beträgt 24.000 US$ Das entspricht einer stolzen Gewinnmarge in Höhe von 12%. Prima. Ferner verfügen Sie auch über ein wenig Erspartes: Sie besitzen Bargeld, Gold, Werkzeuge und vielleicht ein

teures Haus. Gleichzeitig haben Sie aber auch Schulden. Und zwar im Durchschnitt über 800.000 US$ (ca. das 4-fache des Umsatzes). Das ist eine enorme Summe. Dafür zahlen die Familien seit Jahren

glücklicherweise niedrige 1,5% Zinsen = 12.000 US$. Diese Zinslast können sie bei einem Gewinn von 24.000US$ tragen. Was aber geschieht, wenn der Zins von 1,5% auf 3% ansteigen sollte, weil

beispielsweise die Notenbank die Zinsen mit dem Ziel der Inflationsbekämpfung erhöht? Dann zahlen die Familien 24.000 US$ Zinsen. Die Zinsen fressen dann den kompletten Gewinn auf. Spätestens jetzt wird der Abbau von Schulden einsetzen. Abbau von Schulden heißt: weniger Geld in der Tasche. Weniger Geld bedeutet weniger Kaufkraft. Weniger Kaufkraft bedeutet

weniger Nachfrage. Weniger Nachfrage führt im Allgemeinen zu fallenden Preisen (nach Güterklassen variierend). Wer in diesem Umfeld sein Haus, sein Unternehmen oder einen Teil davon (=

Aktien) verkaufen will, wundert sich, dass er nicht mehr die hohen Preise des Vorjahres erzielen kann. Ja, so ist es ... die Verhältnismäßigkeit obiger Zahlenspiele stimmt leider mit unserer

Realtität überein ... in den USA, in Japan, bei uns in Europa und anderenorts.

Zurück zum Schuldenstand in Höhe von 400.000 US$. Das sind nur die offiziellen Schulden. Viel höher sind die Schulden der "unsichtbaren Versprechungen", die beispielsweise der Bürgermeister im Namen des Pflegeheims ausgesprochen hat: Im hohen Alter werden alle Werktätigen kostenfrei versorgt. Das sind unbezahlbare Versprechungen, die in keiner Schuldenstatistik erfasst sind. In Japan sind diese Schulden je Familie im Verhältnis zur eigenen Wirtschaftleistung übrigens noch höher. Man könnte schlussfolgern: Wenn das in Japan scheinbar problemlos möglich ist, dann haben die Wirtschaftssubjekte in den USA noch Luft nach oben. Und dann könnte bald noch mehr Geld durch die Notenbanken zur Verfügung gestellt werden, mit welchem dann Konsum, Aktien oder Immobilien gekauft werden. Theoretisch ja. Und eine solche die Aktienmärkte beglückende Entwicklung kann man nicht ausschließen. Aber irgendwann kracht es. Denn ...

... es machen sich aktuell folgende Kräfte unangenehm bemerkbar:

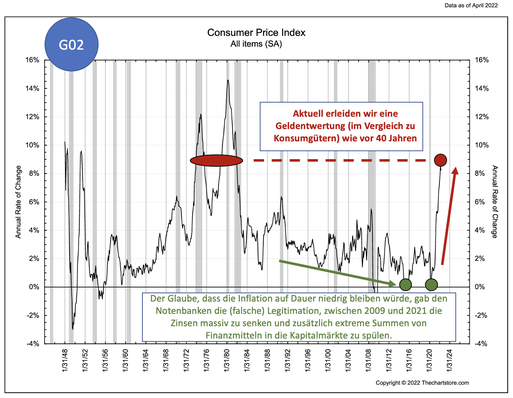

Grafik G04: 1. Die Familien (und in realiter alle Wirtschaftssubjekte) haben sehr hohe Schulden aufgetürmt. Das eigentliche Problem ist, dass die Familien über viele Jahre hinweg deutlich mehr Schulden aufgenommen haben als sie damit Werte geschaffen haben. Mit weniger muss also immer mehr finanziert werden 2. Grafik G04: In rasender Geschwindigkeit sind die Zinsen für die Schulden teurer geworden. Dies belastet jede Haushaltskasse. Man überlegt, ob es nicht gut wäre, Schulden zu reduzieren. Dazu könnte man Assets verkaufen. Tut man dies (freiwillig oder gezwungen), fallen die Preise. 3. Grafik G002: Die Preise, die jüngst für Wirtschaftsgüter (Aktien, Immobilien etc.) bezahlt wurden, befinden sich in schwindelerregender Höhe. Die Vernunftbegabten fragen sich: Ist das noch realistisch? Man kennt sich im Dorf ja aus: Die größten Hasardeure mit den höchsten Schulden haben zuletzt jeden Preis bezahlt und damit die Preise nach oben getrieben. Ihre Hoffnung ist, das gerade erworbene Wirtschaftsgut bereits am nächsten Tag mit hohem Gewinn wieder verkaufen zu können. Ihre Schuldenlast finanzieren sie allein durch den (vermeintlichen) Gewinn aufgrund der (hoffentlich) immer weiter steigenden Preise. 4. Grafik G02: Täglich werden die Konsum-Preise auf den Märkten teurer. Viele Menschen leiden darunter (und zwar zahlenmäßig mehr als die Profiteure des "Spiels", zu denen die Immobilien- und Aktienbesitzer gehören. Die Notenbank verspricht (politisch unter Druck), die Preissteigerungen einzudämmen, in dem sie Geld knapper und teurer macht (s. G001). Und allmählich wird ein Reim daraus: Das kann langfristig kein gutes Ende nehmen. Doch Vorsicht, denn die Notenbanken sind bei größeren Gewittern immer für ein Intermezzo gut: Gibt es einen Börsencrash und/oder eine Rezession, dann werden die Geldpolitiker nach Japan gucken und verkünden: "Da geht doch noch was". Dann wird der Motor, der die Wirtschaft seit vielen Jahren schmiert, noch einmal frisiert ... wohlgemerkt: "noch EINMAL". Wer geduldig liest und klug handelt, läßt es auf diesen (letzten?) Versuch nicht ankommen.

Kurs-Veränderungen in der vergangenen Woche:

US-Zinsen (10Y)=3,15%•| DowJones=31.393•| Apple=137$•| Amazon=109,60$•| DAX=13.760•| Bitcoin=28.100$•| Gold=1.875$•| Silver=21,90$•|

II. Was wir in dieser Lage konkret tun können: 1. Investitionsquoten in Aktien überprüfen (ggfs. senken), also mehr Liquidität aufbauen. Die Höhe der Quote hängt von der persönlichen Risiko-Toleranz ab. Man beantworte zu diesem Zweck "einfach" die Fragen: Wie werde ich mich subjektiv fühlen und wie wird es objektiv um mich bestellt sein, wenn mein Aktiendepot (oder andere Werte) im Preis um 30 bis 50% fallen? 2. Sehr stark auf die finanzielle Stabilität und den Buchwert der Unternehmen achten, in denen man investiert bleibt. Hat man von beidem keine Ahnung, ist zu fragen, warum man überhaupt investiert hat bzw. bleiben will. 3. Prüfen, ob man genug Gold und Silber im Depot (oder anderenorts) hat. Denn diese können sich als Inflationsschutz erweisen. 4. Bestehende Depots (Kryptos und Aktien) ggfs. mit einer Short-Position absichern. 5. Heute schon vorbereiten, in welche Werte man investieren will, wenn auch Qualitäts-Aktien stark fallen sollten.

III. Strategie in unserem Muster-Depot:

Aktuell halten wir eine Cash-Quote in Höhe von satten 74%. Auch wenn die Position Cash/Liquidität real betrachtet eine Negativ-Rendite aufweist, so ist es immer noch besser, nominal kein Geld zu

verlieren, als vorschnell in Assets zu investieren, die sich dann preislich stark rückläufig entwickeln. Ferner ermöglicht das Vorhalten einer hohen Liquidität, im Falle übertriebener Rückschläge

bei hochwertigen Assets handlungsfähig zu sein. Derartige Rückschläge, auch in den besten Qualitätstiteln (incl. Gold und Silber), können nicht ausgeschlossen werden. Aktuelle Investments: First

Majestic Silver, Victoria Gold, Boliden, Novavax und Enbridge. Wir werden am Montag (13.06.) bei Börseneröffnung physisches Silber kaufen.

IV. Aktuelle Positionierung unseres Krypto-Portfolios bei Zignaly: 40% in Liquidität (USDT und USDC), 28% in Gold (PAXG), 32% in folgende Kryptos:

ALGO, BAND, BNB, EGLD, ETH, Fetch, LINK, MATIC, SXP. Das Trading-Ergebnis in der vergangenen Woche betrug minimale +0,06%. Die kumulierten Trading-Gewinne

belaufen sich auf +21,76%. Start des Portfolios am 05.09.2021 bei einem Bitcoin-Kurs in Höhe von 51.700US$ (Veränderung des Bitcoin bis heute -45,6%).

Preis-Veränderung des Depots seit Start (incl. Trading-Gewinne): -10,85%. Es gilt weiterhin: Sämtliche Coins im Depot sind mit validen Geschäftsmodellen

verbunden. Sie werden von kapitalstarken Investoren unterstützt und verfügen über vorteilhafte Tokenomics. Ungeachtet dessen werden wir aktuell nur sehr wenig

in Kryptos investieren. Wir erwarten kurz- bis mittelfristig weitere Preis-Rückgänge. Langfristig sehen wir erhebliches Kurspotential. Vor allem bei Fetch und Chainlink.

V. Video-Empfehlung in dieser Woche: Ron Paul, ehemaliges Mitglied des US Kongresses und einer der sachkundigsten Kritiker der aktuellen Geldpolitik, spricht über die Konsequenzen der Politik der Notenbanken. "Respect the Fed? No, End the Fed" Dauer: 5 Minuten.

III. Strategie in unserem Muster-Depot:

Aktuell halten wir eine Cash-Quote in Höhe von satten 74%. Auch wenn die Position Cash/Liquidität real betrachtet eine Negativ-Rendite aufweist, so ist es immer noch besser, nominal kein Geld zu

verlieren, als vorschnell in Assets zu investieren, die sich dann preislich stark rückläufig entwickeln. Ferner ermöglicht das Vorhalten einer hohen Liquidität, im Falle übertriebener Rückschläge

bei hochwertigen Assets handlungsfähig zu sein. Derartige Rückschläge, auch in den besten Qualitätstiteln (incl. Gold und Silber), können nicht ausgeschlossen werden. Aktuelle Investments: First

Majestic Silver, Victoria Gold, Boliden, Novavax und Enbridge. Wir werden am Montag (13.06.) bei Börseneröffnung physisches Silber kaufen.

IV. Aktuelle Positionierung unseres Krypto-Portfolios bei Zignaly: 40% in Liquidität (USDT und USDC), 28% in Gold (PAXG), 32% in folgende Kryptos:

ALGO, BAND, BNB, EGLD, ETH, Fetch, LINK, MATIC, SXP. Das Trading-Ergebnis in der vergangenen Woche betrug minimale +0,06%. Die kumulierten Trading-Gewinne

belaufen sich auf +21,76%. Start des Portfolios am 05.09.2021 bei einem Bitcoin-Kurs in Höhe von 51.700US$ (Veränderung des Bitcoin bis heute -45,6%).

Preis-Veränderung des Depots seit Start (incl. Trading-Gewinne): -10,85%. Es gilt weiterhin: Sämtliche Coins im Depot sind mit validen Geschäftsmodellen

verbunden. Sie werden von kapitalstarken Investoren unterstützt und verfügen über vorteilhafte Tokenomics. Ungeachtet dessen werden wir aktuell nur sehr wenig

in Kryptos investieren. Wir erwarten kurz- bis mittelfristig weitere Preis-Rückgänge. Langfristig sehen wir erhebliches Kurspotential. Vor allem bei Fetch und Chainlink.

V. Video-Empfehlung in dieser Woche: Ron Paul, ehemaliges Mitglied des US Kongresses und einer der sachkundigsten Kritiker der aktuellen Geldpolitik, spricht über die Konsequenzen der Politik der Notenbanken. "Respect the Fed? No, End the Fed" Dauer: 5 Minuten.

***

ENDE Ausgabe No. 004

No. 003 | Pfingsten 04./05.06.2022 | Verfasser: Jochen Sturtzkopf

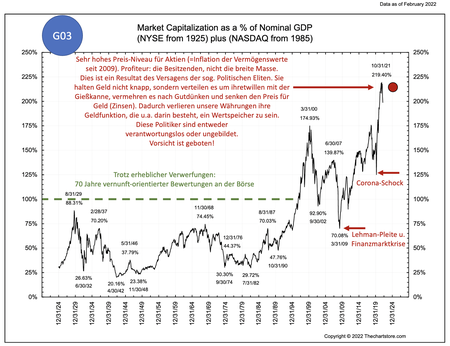

Aktien (und andere Assets) sind zu teuer

Dem negativen Tonfall zum Trotz: Langfristig bleiben Aktien für Aufbau

und Erhalt eines Vermögens erste Wahl. Gegenstand dieses Newsletters ist u.a., gute Aktien herauszufiltern,

die zu attraktiven Preisen gehandelt werden. Denn im Einkauf liegt der Gewinn. Ist es vernünftig, weiterhin viel Liquidität

vorzuhalten?

Annualisierte Wertentwicklung unseres Muster-Depots: +10,54%

I. Beitrag zur Analyse der Kapitalmärkte: Viele Sprichworte und Volksweisheiten kann man bemühen, um drögen Aussagen ein wenig Glanz zu verleihen. Wer denn beispielsweise meint, weiter fallende Aktienkurse zu prognostizieren (s. auch Newsletter 01 und 02), der kann sich folgender Geschichten und "Sayings" bedienen: Das gescheiterte Unterfangen, in Babel einen Turm zu bauen ... Ikarus, dessen Flügel im Sonnenlicht verbrannten ... die Geschichte von den sieben fetten und den sieben mageren Jahren ... die Bäume wachsen nun einmal nicht in den Himmel ... und schließlich: Wie gewonnen, so zerronnen. Die Menschheit hat nicht umsonst derartige Geschichten erfunden und weitergetragen. Sie sind Ausdruck schmerzhafter, sich gelegentlich wiederholender Erfahrungen, die aus menschlichen Irrungen und Wirrungen hervorgingen. Konkret und in Bezug auf unser Vermögen: Noch nie war die Weltgemeinschaft der Vermögenden so reich wie Ende 2021. Dieses Vermögen ist nicht etwa durch Tatkraft faktisch gesteigert worden (also durch Werterhöhung), sondern es wurde primär durch Preiserhöhungen beim Trading bestehender Assets künstlich produziert. Irgendwie mußten die Billionen, welche Politiker und Notenbanken ins System pumpten, ja angelegt werden. Die obige Grafik zeigt den Preis von Aktien im Vergleich zur Wirtschaftsleistung in den USA. Noch nie waren Anleger bereit, so viel Geld (Preis) für eine mehr oder weniger statische Substanz (Wert) zu bezahlen. Diese Preisblase ist gefährlich, umso mehr falls die Wirtschaft in eine Rezession übergehen sollte. Aber auch ohne Rezession droht eine weitere Korrektur der Aktienkurse um etliche Prozent. Rick Rule führt aus: "The cure for high prices is always high prices". Kann es temporär auch anders kommen? Ja, natürlich. Denn niemand konnte genau vorhersagen, bei welchem Höhenmeter Ikarus ins Straucheln geraten würde. Weitere Meter nach oben sind immer möglich ... in der Zwischenzeit spenden uns alte Volksweisheiten Kraft und Orientierung.

II. Was wir in dieser Lage konkret tun: 1. In Bezug auf die Asset-Klasse Immobilien: Auf dem aktuell sehr hohen Preis-Niveau und im Hinblick auf die Gefahr eines Credit-Crunches sollte genau abgewogen werden, ob man zwingend eine Immobilie kaufen muss. 2. Etwaige bestehende Finanzierungen überprüfen und "wasserdicht" machen: Schulden abbauen, ggfs. Bilanzsummen reduzieren, niedriges Zinsniveau sichern 3. In den Wertpapier-Depots und Konten Liquidität ausbauen, um bei fallenden Kursen werthaltige Assets zukaufen zu können. 4. Vorbereitet sein (Wissen), welche Werte (und in welchem Umfang) man kaufen will, wenn diese bei einem Auskauf an den Börsen preislich unter Druck kommen (z.B. Gold, Silber, substanzstarke Aktien) 5. Bestehende Depots (Kryptos und Aktien) ggfs. mit einer Short-Position absichern. 6. Die Investitionsquote in Silber und Gold überprüfen und ggfs. ausbauen. 7. Überprüfen, in welchem Umfang und unter welchen Bedingungen ein ungehinderter Zugriff auf physisches Silber oder Gold möglich ist.

III. Status Quo der Asset-Märkte in der vergangenen Woche und Entwicklung unseres Muster-Depots: Die gute

Laune an den Börsen hatte bis Donnerstag angehalten. Am Freitag verlies die Anleger jedoch der Mut und die Kurse fielen in der Breite deutlich. Wer die Kurse kontinuierlich beobachtet, spürt

regelrecht die Zittrigkeit: Auffällig sind die abrupten Richtungswechsel und die hohe Schwankungsbreite der täglichen Kurse. Es

herrscht eine Unruhe wie beim Tidenwechsel auf See. Das zeigt, wie kurzfristig die Investoren orientiert sind. Diese Wechselhaftigkeit und Kurzfristigkeit sind keine positiven Indikatoren. Ein Beispiel: Am kommenden Dienstag (07.06.) will die amerikanische

Aufsichtsbehörde für Arzneimittel (FDA) eine Entscheidung über die Zulassung des Corona-Impfstoffes des Unternehmens Novavax treffen. Am vergangenen Freitag veröffentlichte die Presse einen

Bericht über die Nebenwirkungen des Impfstoffes. Diese Veröffentlichung führte zu einem Kurssturz von über 20%. Anleger verloren 800 Millionen US-Dollar. Eigenartig, denn die (sehr geringen)

Nebenwirkungen sind seit langem bekannt und schon lange zuvor veröffentlicht worden. Derart wird aktuell also an der Börse "gearbeitet". Man bleibt in höchstem Maße gierig und ängstlich zugleich.

Bei einer derartigen Gemüts- und Faktenlage empfiehlt es sich, viel Liquidität vorzuhalten (ggfs. durch Reduzierung von Investitionsquoten) und ausschließlich

substanzstarke Titel zu kaufen. Aktuell halten wir im Muster-Depot ca. 70% Liquidität und haben Aktien der Unternehmen First Majestic Silver, Victoria Gold und als Trading-Position Novavax

erworben. Die annualisierte Rendite des jüngst aufgelegten Muster-Depots beläuft sich auf über 10%. Ein guter Start.

Kurs-Veränderungen in der vergangenen Woche:

US-Zinsen (10Y)=2,96%•|

DowJones=32.899•| Apple=145$•| Amazon=2.447$•| DAX=14.460•| Bitcoin=29.600$•| Gold=1.857$•| Silver=21,90$•|

IV. Strategie in unseren Aktien-Portfolios: Achtung, hier wiederholen wir uns und bestätigen unsere Maßnahmen: Wir halten je nach Depot-Strategie weiterhin vergleichsweise hohe Cash-Bestände (zwischen 20 und 60%). Auch wenn die Position Cash/Liquidität real betrachtet zur Zeit eine Negativ-Rendite aufweist, so ist es immer noch besser, nominal kein Geld zu verlieren, als vorschnell in Assets zu investieren, die sich dann preislich stark rückläufig entwickeln. Ferner ermöglicht das Vorhalten einer hohen Liquidität, im Falle übertriebener Rückschläge bei hochwertigen Assets handlungsfähig zu sein. Derartige Rückschläge, auch in den besten Qualitätstiteln (incl. Gold und Silber), können nicht ausgeschlossen werden.

V. Aktuelle Positionierung unseres Krypto-Portfolios bei Zignaly: 40% in Liquidität (USDT und USDC), 26% in Gold (PAXG), 34% in folgenden Kryptos: ALGO, BAND, BNB, EGLD, ETH, Fetch, LINK, MATIC, SXP. Das Trading-Ergebnis in der vergangenen Woche betrug gute +0,25%. Die kumulierten Trading-Gewinne belaufen sich auf

+21,70%. Start des Portfolios am 05.09.2021 bei einem Bitcoin-Kurs in Höhe von 51.700US$ (Veränderung des Bitcoin bis heute -44%). Preis-Veränderung des Depots seit

Start (incl. Trading-Gewinne): -9,95%. Es gilt weiterhin: Sämtliche Coins im Depot sind mit validen Geschäftsmodellen verbunden, werden von kapitalstarken Investoren unterstützt und

verfügen über vorteilhafte Tokenomics. Wir werden die Position in Gold (PAXG) weiter ausbauen und weiterhin nur sehr wenig in Kryptos

investieren.

VI. Video-Empfehlung in dieser Woche: Marin Katusa Research: "The Buffett Indicator" Dauer: 9 Minuten. Marin Katusa (Bestseller-Autor) ist sehr erfolgreicher und erfahrener Investor. Er liefert in diesem Video auch eine Interpretation der oben abgebildeten Grafik. Gut, lehrreich und wichtig!

***

ENDE Ausgabe No. 003

No. 002 | Wochenende 28./29.05.2022 | Verfasser: Jochen Sturtzkopf

Kaufkraft-Verlust unseres Geldes jetzt über 7%

Einen derart hohen Preisanstieg bei Konsumgütern erlebten wir zuletzt vor 40 Jahren

(s.

Grafik). In den 70er und 80er Jahren hatte die US-Notenbank den Mut, die Inflation mit einer radikal restriktiven Geldpolitik zu bekämpfen (Verteuerung des

Geldes). Haben die heutigen Geld-Politiker das Rückgrat, die Inflation entschieden zu

bekämpfen?

I. Status Quo der Asset-Märkte zum Ende dieser Woche: Die Preise vieler Assets - insbesondere Anleihen und Aktien - haben

sich deutlich erholt. So stieg beispielsweise der DAX von 13.982 auf 14.462 Punkte. Das entspricht einem Plus von immerhin 3,4%. Auffällig ist: 1.) die Kryptos incl. Bitcoin konnten sich dem

positiven Trend der Aktien nicht anschließen. In der Vergangenheit war hier eine hohe Korrelation gegeben. Mitunter haben die Kryptos etwas nachzuholen? 2.) Nach Wochen der Stärke neigt der

Dollar aktuell zur Schwäche 3.) Gold und Silber laufen ungeachtet der Inflationsentwicklung seitwärts und versäumen (noch?) einen nachhaltigen Aufschwung in höhere

Kursbereiche.

Kurse KW21: US-Zinsen (10Y)=2,74%• DowJones=33.212• Apple=149$• Amazon=2.302$• DAX=14.462• Bitcoin=28.900$• Gold=1.857$• Silver=22,15$• Euro=1,074US$•

II. Analyse: Die Entwicklung der Preise

von Konsumgütern verläuft aktuell außer Rand und Band. Preissprünge von über 5% p.a. sind wirtschafts- und gesellschaftspolitisch höchst gefährlich (s. Grafik). Bleibt es auf diesem viel zu hohen

Niveau - und dies deuten diverse Indikatoren an - wird der Druck auf die Notenbanken zunehmen, eine restriktive(re) Geldpolitik zu verfolgen. Zu fragen ist, wie groß der Spielraum der Notenbanken

aber ist, die geldpolitischen Zügel tatsächlich anzuziehen. Die Kapitalmärkte haben mit dem Vorausgalopp höherer Zinsen schon viel vorweggenommen (s. YourMoneyLetter No. 01). Wird das ausreichend

sein? Das Horror-Szenario wäre: Die Inflation bleibt anhaltend hoch und die wirtschaftliche Dynamik lässt nach. Dann landeten wir in einer Stagflation. Die Notenbanken müßten sich entscheiden,

wen sie bevorzugt zu retten versuchen: den Geldwert (Zinsen erhöhen und Wirtschaft schwächen) oder die Wirtschaft (Zinsen senken und noch mehr Inflation riskieren). Während die Notenbanken weltweit versuchen, diesen Drahtseilakt auszubalancieren, bleiben die Finanz-Politiker ihren Gewohnheiten treu: Sie

versprechen ihren Wählern tagtäglich, mit Zuschüssen oder anderen Vergünstigungen jeden Unbill abzuwehren: Gestern die Verluste aufgrund von Corona, heute die Nachteile aufgrund der Inflation,

morgen große Rüstungspakete begleitet vom Umbau der Energiewirtschaft. Dieses Verhalten führt nicht nur zu noch höheren Schulden, sondern heizt die Inflation weiter an. Alles in allem ein

Trauerspiel, das seinen Anfang mit der ultralockeren Geldpolitik der Notenbanken und der rasanten Zunahme der Verschuldung schon vor Jahren genommen hat. Viele, vor allem die Eigentümer

von Immobilien und Aktien, haben über Jahre und Jahrzehnte davon profitiert. Wird das mittelfristig so weitergehen? Das kann sein, aber nur unter der Bedingung, dass sich die Inflation rasch

rückläufig entwickelt. Falls sie es nicht tut, stehen uns aufgrund einer Geldverknappung bzw. Geldverteuerung schwierige Quartale, vielleicht sogar Jahre bevor. Ein Börsensprichwort sagt: "Never

fight the Fed" und dies gilt in guten wie in schlechten Zeiten. Fraglich bleibt aber, ob die Verantwortlichen in den Notenbanken den Mut haben, eine restriktive Geldpolitik konsequent

durchzuziehen. Denn dieser Prozess würde angesichts des historisch hohen Verschuldungsgrades von Staat, Wirtschaft und Privaten, den wir in den 70er und 80er Jahren in dieser Höhe nicht hatten,

für viele heutige Marktteilnehmer sehr schmerzhaft werden. We will see. Let's hope for the best and prepare for the worst.

III. Strategie und Maßnahmen in unseren Aktien-Portfolios: Wir halten je nach Depot-Strategie weiterhin vergleichsweise hohe Cash-Bestände (zwischen 20 und 60%). Auch wenn die Position Cash/Liquidität real betrachtet zur Zeit eine Negativ-Rendite aufweist, so ist es immer noch besser, nominal kein Geld zu verlieren, als vorschnell in Assets zu investieren, die sich dann preislich stark rückläufig entwickeln. Ferner ermöglicht das Vorhalten einer hohen Liquidität, im Falle übertriebener Rückschläge bei hochwertigen Assets handlungsfähig zu sein (s. dazu auch die aktuelle Video-Empfehlung). Derartige Rückschläge, auch in den besten Qualitätstiteln, können nicht ausgeschlossen werden.

Investiert haben wir in dieser Woche in [First Majestic Silver], deren Handel auch an deutschen Börsen liquide ist (Kurs ca.

7,80 Euro bei Tradegate). Das Unternehmen, dessen Aktie sich in den vergangenen Wochen deutlich verbilligt hat, wird vom Gründer Keith Neumeyer geführt und ist einer der führenden

Silber-Produzenten der Welt. Es überzeugen eine solide Bilanz, die Zahlung einer Quartalsdividende und die Perspektive, von einem Anstieg des Silberpreises, den wir auf Sicht der nächsten 2 bis 5

Jahre erwarten, überproportional zu profitieren.

IV. Aktuelle Positionierung unseres Krypto-Portfolios bei Zignaly: 43% in Liquidität (USDT und USDC), 23% in Gold (PAXG), 34% in folgenden Kryptos: ALGO, BAND, BNB, EGLD, ETH, Fetch, LINK, MATIC, SXP. Das Trading-Ergebnis in der vergangenen Woche betrug minimale +0,07%. Die kumulierten Trading-Gewinne belaufen sich

auf +21,45%. Start des Portfolios am 05.09.2021 bei einem Bitcoin-Kurs in Höhe von 51.700US$ (Veränderung des Bitcoin bis heute -42%). Preis-Veränderung des Depots

seit Start (incl. Trading-Gewinne): -10,35%. Es gilt weiterhin: Sämtliche Coins im Depot sind mit validen Geschäftsmodellen verbunden, werden von kapitalstarken Investoren unterstützt und

verfügen über vorteilhafte Tokenomics.

V. Video-Empfehlung in dieser Woche: Rick Rule: "The energy crisis and why cash is not trash". Dauer: 50 Minuten. Sehr sehenswert und auch als Podcast geeignet. WENIGSTENS BITTE FOLGENDE SEQUENZ ANHÖREN: MINUTE 45:10 BIS 47:40 Rick Rule ist immer gut, aber absolut erstklassig, wenn seine Interview-Partner:innen intelligente Fragen stellen. Das ist bei der australischen Journalistin Kerry Stevenson zum Glück der Fall.

***

ENDE Ausgabe No. 002

No. 001 | Wochenende 21./22.05.2022 | Verfasser: Jochen Sturtzkopf

Die Welt wird ämer!

Das globale disponible Anlagevermögen (ohne Immobilien) ist seit Jahresbeginn um

ca. 35 Billionen US$ gefallen (-14%). In diesem Zeitraum hatten allein die Eigentümer von Kryptos einen Preisverfall von ca. 1.000 Milliarden US$ zu

erleiden. Ist zu erwarten, dass die Preise von Anleihen, Aktien, Kryptos & Co weiter fallen

werden?

I. Status Quo der Asset-Märkte zum Ende dieser Woche: Die Preise vieler Assets (Anleihen, Aktien, Kryptos u.a.)

verzeichneten auch in dieser Woche fallende Kurse. Gleichzeitig war die Schwankungsbreite der Kurse wieder sehr hoch. Wahrnehmbar ist: Die Anleger sind nervös und ringen um eine Richtung.

Viele Aktien-Anleger im Tech-Sektor machen zur Zeit die schmerzhafte Erfahrung, dass nun auch die letzten verbliebenen Solitäre ins Wanken geraten. Zu diesen

gehör(t)en u.a. die Aktien von Amazon und Apple. Während die Aktien von Netflix oder Moderna binnen 8 Monaten von ihren Höchstkursen um 73% bzw. 70% gefallen sind, konnten die Aktien von Amazon

und Apple ihr hohes Kurs-Niveau lange Zeit verteidigen. Und doch notierte die Amazon-Aktie am Freitag mit 2.160 $ bereits 42% unter ihrem Höchstkurs, während der entsprechende Wert bei Apple

"nur" minus 23% beträgt. Was führte zum Stimmungsumschwung an den Börsen? Und wie geht es mutmaßlich weiter?

Kurse KW20: US-Zinsen (10Y)=2,78% DowJones=31.262 Apple=137$ Amazon=2.150$ DAX=13.982 Bitcoin=30.250$ Gold=1.854$ Silver=21,90$ Euro=1,056US$

II. Analyse: Der mit Abstand wichtigste

Einflussfaktor auf die Entwicklung des globalen Finanz- und Wirtschaftslebens ist der Zinssatz für 10jährige US-Staatsanleihen (s. Grafik). Dieser Wert gibt eine Orientierung, welchen

Preis Anleger unter bestimmten Bedingungen für US-Dollar erhalten (Eigenkapital) bzw. bezahlen müssen (Fremdkapital). Es ist vorteilhaft, die grobe Tendenz (die moving averages) dieses Zinssatzes

zu kennen (grüne und orange Linie). Mindestens 90% der Anleger, die ihr Geld an den Kapitalmärkten einsetzen, kennen die Tendenz nicht. Sie laufen Gefahr, in die Falle zu

tappen.

In der Grafik ist zu erkennen, dass die

Zeiten des immer billiger werdenden Geldes vorbei sind (roter Pfeil). Es ist zu vermuten (und gleichzeitig zu befürchten), dass wir eine weitere Verteuerung von

Kapital mit negativen Auswirkungen auf viele Asset-Preise erleben werden. Ein Grund für weiter steigende Zinsen ist u.a. die zunehmend restriktive Geldpolitik der Notenbanken,

welche - sich im Kreis drehend - versuchen, die primär von ihnen selbst verursachte Inflation u.a. mittels höherer Zinsen zu bekämpfen. Solange bei der trabenden

Inflation (im Westen zwischen 7 und 9%) keine Entspannung einsetzt, werden die Börsen die "Ware Kapital" aller Voraussicht nach zu höheren Preisen (also zu steigenden

Zinsen) handeln. Dies schwächt die Kaufkraft von Investoren. Und eine schwächer werdende Investoren-Community führt nur mit erheblichen Mühen zu

steigenden Kursen (falls eine euphorische Stimmung die faktische Liquiditätsverknappung temporär überkompensiert). Es besteht durchaus die Gefahr, dass wir

erst am Anfang einer stärkeren Preiskorrektur an den Börsen stehen. Nobody knows. Time will tell. But there are some indicators.

III. Maßnahmen in unseren Aktien-Portfolios: Wir halten je nach Depot-Strategie vergleichsweise hohe Cash-Bestände

(zwischen 20 und 60%). Auch wenn die Position Cash/Liquidität real betrachtet zur Zeit eine Negativ-Rendite aufweist, so ist es immer noch besser, nominal kein Geld zu verlieren, als vorschnell

in Assets zu investieren, die sich dann preislich stark rückläufig entwickeln. Ferner ermöglicht das Vorhalten einer hohen Liquidität, im Falle übertriebener Rückschläge bei hochwertigen Assets

handlungsfähig zu sein. Hier beobachten wir einige Werte, bei denen wir hoffen, demnächst günstig zum Zuge kommen zu können. Bei Kursen von unter 1.900 US$ je Unze Gold und unter 24US$ je Unze

Silber investieren wir mit langfristigem Zeithorizont in Edelmetall-Zertifikate. Wichtig ist hier, dass der Emittent das Edelmetall nicht nur "verspricht", sondern physisch besitzt (z.B. Sprott).

Ferner investieren wir in Aktiengesellschaften mit hohem Cash-Flow, niedrigem Schuldenstand und günstiger Bewertung. Investiert haben wir beispielsweise in

[Victoria Gold], die in Toronto oder Deutschland gekauft werden können (Kurs ca. 10,50 Euro bei Tradegate). Das wachsende Unternehmen mit gutem Management und starken Investoren

hat eine Marktkapitalisierung von 730 Millionen US$ und machte 2021 einen Netto-Gewinn von 88 Millionen US$.

IV. Aktuelle Positionierung unseres Krypto-Portfolios bei Zignaly: 46% in Liquidität (USDT und USDC), 23% in Gold (PAXG), 31% in folgenden Kryptos: ALGO, BAND, BNB, EGLD, ETH, Fetch, LINK, MATIC, SXP. Das Trading-Ergebnis in der vergangenen Woche betrug +0,21%. Die kumulierten Trading-Gewinne belaufen sich auf

+21,4%. Start des Portfolios am 05.09.2021 bei einem Bitcoin-Kurs in Höhe von 51.700US$ (Veränderung des Bitcoin bis heute -41%). Preis-Veränderung des Depots seit

Start (incl. Trading-Gewinne): -8,75%. Sämtliche Coins im Depot sind mit validen Geschäftsmodellen verbunden, werden von kapitalstarken Investoren unterstützt und verfügen über

vorteilhafte Tokenomics. Ungeachtet dessen sind die Preise bzw. Anleger an den Krypto-Märkten ebenfalls von den weiter oben beschriebenen Zusammenhängen betroffen. Aus diesem Grund investieren

wir aktuell - bei aller Begeisterung in Bezug auf die langfristigen Vorteile der Blockchain-Technologie - nur zurückhaltend in Kryptos (die Ausnahme bildet tokenisiertes Gold mit physischer

Hinterlegung).

V. Video-Empfehlung in dieser Woche: "Market crash isn't over, crypto bloodbath will spill over to stocks" Ted Oakley, founder of Oxbow Advisors, discusses the current market sell-off with David Lin, anchor for Kitco News.

***

ENDE Ausgabe No. 001